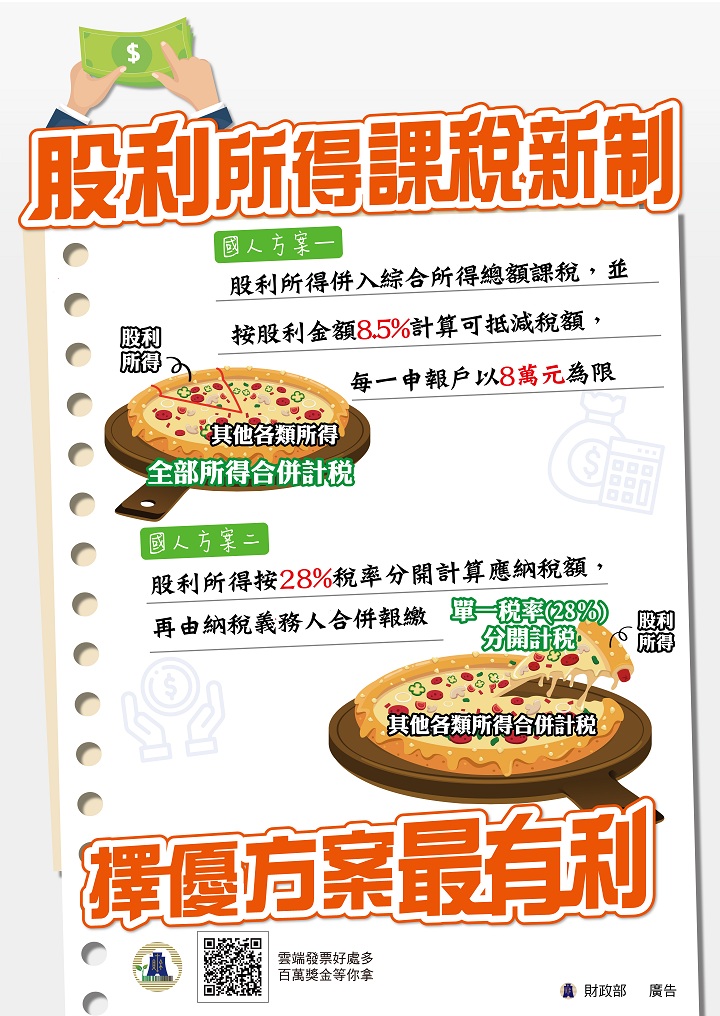

相信不少人關心股利相關的課稅議題,特別是退休族和金融存股族。2020年所得稅改制後,股利課稅由兩稅合一改為二擇一,有在投資股票的人,可以選擇有利於自己的計算方法來做報稅,此一稅制有望降低投資人納稅負擔,並可提升投資人投入國內市場經濟的意願。不過,分開計稅和合併計稅兩種算法不一樣,抵扣方式也不同,到底要怎麼計算、股利所得稅報稅時,要怎麼判定要用哪種計稅方式,只要看你的所得稅率級距以及投資金額就可以大概知道囉!

【2025 繳稅信用卡推薦】

✨推薦1. 台新@GoGo御璽卡 (繳稅回饋 26%)👉🏻 立即申辦

✨推薦2. 玉山銀行Unicard (繳稅回饋最高 0.3%)👉🏻 立即申辦

✨推薦3. 中信LINE Pay卡 (繳稅 0.1%無上限)👉🏻 立即申辦

✨推薦4. 永豐銀行幣倍卡 (繳稅回饋 0.15%)👉🏻 立即申辦

2025 繳稅信用卡推薦 |

||

| 信用卡 | 繳稅刷卡回饋 | 繳稅每萬元回饋 |

台新銀行街口聯名卡 |

最高 1.15% 回饋 | 街口幣 |

永豐銀行 幣倍卡 |

最高 0.15% 刷卡金回饋 | 15 元 |

玉山銀行 Unicard |

搭配全支付 最高 3% 回饋 |

上限 50 點 |

玉山銀行 Ubear卡 |

搭配全支付 最高 3% 回饋 |

上限 50 點 |

| 製表:Money101 | ||

股利所得稅分開或合併計算哪個好?收入94萬以下全額抵扣並退稅

股利所得稅計算分為兩種:分開計稅與合併計稅。兩種計稅方式除了計算公式不同,稅率也不太一樣。

- 合併計稅:股利所得與其他總所得合計後,算出應納稅額,再扣除股利的 8.5% 就等於實際要繳納的稅金。

- 分開計稅:總所得的應納稅額,加上股利的 28%,等於實際應繳納的稅金。這裡要注意兩點,合併計稅的 8.5% 抵扣額度最高只有 8 萬元,另外,股利所得並不算在儲蓄投資特別扣除額中,因此,試算時不可將儲蓄投資扣除額納入扣除。

圖片來源:財政部臺北國稅局

根據財政部稅務入口網資料顯示,分開計稅的 28% 稅率並沒有上限,若是合併計稅,因為有抵扣金額上限 ,以 8 萬元除以 8.5%的話,得出金額為 941,176 元,也就是說股利收入在 94 萬以下並用合併計稅,便能全額抵扣上限 8 萬元,且股利抵扣金額高於應繳納金額,就有機會可以退稅囉!

股利合併報稅 vs. 分離報稅 |

||

| 方式 | 稅率 | 所得稅計算 |

| 合併計稅 | 合併綜所稅,股利享8.5%抵扣額 (折抵上限8萬元) |

包含股利之綜所稅-(股利所得 x 8.5%) |

| 分離計稅 | 單獨課稅28% | 不含股利之綜所稅+(股利所得 x 28%) |

| 製表:Money101 | ||

閱讀更多:【最新綜合所得稅 免稅額、扣除額、累進差額級距等重點整理】

不符合補助資格或找不到理想貸款方案嗎?建議大家可以參考貸款商品中的「總費用年百分率」,總費用年百分率英文縮寫為 APR,是將貸款所有需繳交的費用加總計算後所得出的百分率。這項數值可以真實反應貸款的「實際負擔」。我們也在下方整理出幾個低總費用年百分率貸款方案,供大家參考:

低 APR (總費用年百分率) 貸款推薦 |

||

| 貸款產品 | 最低APR | 年利率 |

台新銀行 Richart信貸 |

2.1% | 一段式利率2.1%起 |

王道銀行 信貸優惠專案 |

2.1% | 一段式利率2.1%起 |

樂天銀行 樂天貸 |

2.21% | 一段式利率2.12%起 |

| 滙豐銀行 Money101限定專案  |

2.46% | 首期利率0.01% 第2期起為機動利率2.54%起 |

| 凱基銀行 一段式低利率專案  |

2.88% | 一段式利率2.88%起 |

|

||

遠東商銀 Online貸 |

2.67% | 一段式利率2.38%起 |

| 富邦銀行 Money101限定專案  |

2.71% | 首期利率0.01% 第2期起為機動利率2.80%起 |

| 🎁申請優惠:2025/12/31 前,透過Money101行銷活動頁面申辦富邦信貸享加碼優惠:成功撥款金額達80萬元以上(含)者,贈送AirPods 4 (售價NT$4,490) | ||

| 凱基銀行 Money101優惠專案  |

3.17% | 首期利率0.01% 第2期起為機動利率3.28%起 |

|

||

中國信託 Online貸 |

3.30% | 首期利率0.01% 第2期起為機動利率2.99%起 |

| 製表:Money101 | ||

股利所得計稅選擇:先考量這兩點

在選擇股利計稅時,要把這2點考量進去,第一,房屋租金支出特別扣除額、幼兒特別扣除額與長照特別扣除額,這 3 個扣除額都有排富條款,綜合所得稅率適用 20% 以上,就不能使用,如果你有這方面的考量,可以先試算兩種股利計稅後,所得適用的稅率,再來進行選擇。

第二,影響列舉扣除額中的捐贈,許多富人會用捐贈節稅,而捐贈規定最高是收入 20%,如果採取分開計稅,等於總收入減少,用捐贈抵扣的額度也會降低,以上這兩點在選擇股利計稅時,可以列入評估項目。

你可能也想知道

閱讀更多:【2025 行動支付繳稅優惠一次看】

股利所得計算兩關鍵:淨所得稅率30%為分界、股利收入高低最關鍵

到底要以哪一種計稅方式比較有利呢?每個人股利收入不一,薪資結構也不同,很難用一個確切金額來判定,但可以從2個關鍵來看:- 收入適用的稅率級距。

- 股利收入的高低。

單看不含股利之個人收入,算出的所得淨額適用20%以下稅率級距,則用合併計稅;稅率級距40%則適合採取分開計稅,至於收入稅率範圍在30%的話就要依照個人狀況來看。

此外,雖說收入適用級距都在 20% 以下,但可能會因為股利收入高,而適合分開計稅喔!下方,Money101 將分別列出三種不同情境,試算給大家看,或許投資人可以對股利課稅選擇有更近一步了解,但實際情況還是以申報時為主。

繳稅貸款推薦

繳稅季來臨,受薪族若想在繳稅季喘口氣,除了刷卡分期還有哪些選擇呢?建議大家可以參考銀行針對繳稅推出的信貸方案,這邊Money101也彙整出最新繳稅貸款推薦,從利率、貸款額度到還款年限一次看清楚,幫助大家減輕一些負擔!

精選熱門貸款推薦 |

||

| 貸款產品 | 貸款利率 | 手續費 |

| 凱基銀行 Money101優惠專案  |

首期利率0.01% 第2期起為機動利率3.28%起 |

0元 |

|

||

台北富邦 Money101限定專案 |

首期利率0.01% 第2期起為機動利率2.80%起 |

0元 |

| 🎁申請優惠:2025/12/31 前,透過Money101行銷活動頁面申辦富邦信貸享加碼優惠:成功撥款金額達80萬元以上(含)者,贈送AirPods 4 (售價NT$4,490) | ||

| 滙豐銀行 Money101限定專案  |

首期利率0.01% 第2期起為機動利率2.54%起 |

0元 |

遠東商銀 Online貸 |

一段式利率2.38%起 | 0元 |

台新銀行 Richart信貸 |

一段式利率2.1%起 | 0元 |

中國信託 Online貸 |

首期利率0.01% 第2期起為機動利率2.99%起 |

3,000元 |

| 🎁申請優惠:2025/11/30(含)前申辦中國信託信貸,且於2025.12.31(含)前成功撥貸並符合資格者,享 Money101會員限定好禮,撥貸NT 50萬(含)以上贈「宜睿NT 1,000元即享券」,撥貸NT 100萬(含)以上贈「宜睿NT 3,000元即享券」,每人限回饋一次 | ||

王道銀行 信貸優惠專案 |

一段式利率2.25%起 | 3,000元 |

樂天銀行 樂天貸(分期型) |

一段式利率2.68%起 | 666元 |

| 凱基銀行 一段式低利率專案  |

一段式利率2.58%起 | 0元 |

| 製表:Money101 | ||

情境1:退休純股利族,無收入、股利 94 萬

1. 合併計算:

淨所得:94 萬-9.7 萬-13.1 萬= 71.2 萬

應繳金額:71.2 萬 x 12%-41,300 = 44,140

股利抵扣:94 萬*8.5% = 79,900

實際應繳金額:44,140-79,900,可退回 35,760 元 (優)

2. 分開計算:

0+(94萬 x 28%)= 263,200 元稅金

情境2:小資族薪資收入 60 萬,股利收入 10 萬

1. 合併計算:

淨所得:60萬-21.8萬+10萬-9.7萬-13.1萬=25.4萬

應繳金額:25.4萬 x 5%=12,700元

股利抵扣:10萬 x 8.5%=8,500元

實際應繳金額:12,700-8,500=4,200元(優)

2. 分開計算:

薪資計稅額:60萬-21.8萬-9.7萬-13.1萬 = 15.4萬

薪資所得稅應繳金額:15.4萬 x 5%=7,700元

股利所得稅:10萬 x 28%=2,800元

實際繳交金額:7,700+2,800=10,500元

情境3:超高薪一族薪資收入 500 萬,股利收入 50 萬

1. 合併計算:

淨所得:500萬-21.8萬+80萬-9.7萬-13.1萬=535.4萬

應繳金額:535.4萬 x 40%-91.17萬=122.99萬

股利抵扣:50萬 x 8.5% = 4.25萬

實際應繳金額:122.99萬-4.25萬=118.74萬

2. 分開計算:

薪資計稅額:500萬-21.8萬-9.7萬-13.1萬=455.4萬

薪資所得稅應繳金額:455.4萬 x 30%-41.37萬=95.25萬

股利所得稅:50萬 x 28%=14萬

實際應繳金額:95.25萬+14萬=109.25萬(優)

閱讀更多:【列舉扣除額項目有哪些?金額上限是多少?把握兩個節稅攻略】

綜合以上,若是年薪收入不高的小資族、股利收入不算高的一般投資人,建議也用合併計稅比較有利,至於超高薪資收入族或大股東,以分開計稅則較優,不管個人所得或股利所得多少,最終還是要實際試算並以實際申報結果為主喔!

手續費/開辦費0元信貸推薦 |

||

| 貸款產品 | 貸款利率 | 最低年薪要求 |

| 凱基銀行 Money101優惠專案  |

首期利率0.01% 第2期起為機動利率3.28%起 |

25萬元以上 |

|

||

滙豐銀行 信用貸款 |

首期利率0.01% 第2期起為機動利率2.54%起 |

30萬元以上 |

星展銀行個人信貸 |

首期利率0.01%起 | 30萬元以上 |

| 🎁2026/6/30前成功申貸,並於115年7月31(含)前完成撥款者, Money 101通路限定額外加碼10次抽獎機會抽取三重好禮,抽取三重好禮:0元開辦費紅包、AirPods4主動式降噪款、PayEasy自由選電子禮券6,600元 | ||

台新銀行 Richart信貸 |

一段式利率2.1%起 | 無規定 |

遠東商銀 Online貸 |

一段式利率2.38%起 | 25萬元以上 |

| 凱基銀行 一段式低利率專案  |

一段式利率2.18%起 | 25萬元以上 |

樂天銀行 樂天貸(分期型) |

一段式利率2.12%起 | 25萬元以上 |

| 製表:Money101 | ||

股票股利課稅常見問題

Q1. 股利所得有哪些申報方式?

合併計稅:將股利併入其它所得一起申報,按股利金額的8.5%可抵減稅額,每一申報戶上限8萬元。分開計稅:採單一稅率28%無上限。兩種方案可以擇優申報。

Q2. 股利所得該選哪一種方式較有利?

稅率級距達到40%以上的大戶採分開計稅較有利。而稅率達30%以上則需要兩種精算過才能判斷,而20%以下選合併計算較有利。

Q3. 股利收入可以節稅嗎?年收入多少以下較有利?

股利收入的8.5%可以抵減稅額,若所得級距全部在5%的話,等同於省下3.5%的稅金。8.5%的8萬免稅額來回推年收入,年收入在94萬以下(含股利)的小資族,股利越多越能節稅,若抵減稅額大於應納稅額,甚至可以領到退稅喔。

Q4. 收入多少以下,股利所得稅免稅?

財政部稅務入口網資料顯示,分開計稅的 28% 稅率並沒有上限,若是合併計稅,因為有抵扣金額上限 ,以 8 萬元除以 8.5%的話,得出金額為 941,176 元,也就是說股利收入在 94 萬以下並用合併計稅,便能全額抵扣上限 8 萬元,且股利抵扣金額高於應繳納金額,就有機會可以退稅囉!

Q5. 所得稅的股利及盈餘可抵減稅額多少?

合併綜所稅,股利所得申報享8.5%可抵減稅額,折抵上限為8萬元。